Импульсивные кредиты: почему мы поддаёмся и как остановиться

Когда на телефоне мигает пуш-уведомление: «Кредит за 3 минуты без справок», сложно устоять. Особенно, если перед глазами — новенький смартфон, путешествие или крупная скидка «только до конца дня». Но вот 2025 год, и спонтанные займы всё чаще становятся причиной долговых ям. Почему это происходит и как вовремя притормозить — разбираем без занудства, максимально по делу.

Современные реалии: кредиты становятся слишком “доступными”

Финансовые технологии развиваются быстрее, чем привычки потребителей. Сейчас кредит — это не поход в банк с кипой бумаг, а пару кликов в приложении. Не успел моргнуть — уже должен. Быстрота оформления, агрессивная реклама и алгоритмы, подстраивающиеся под твоё поведение, делают импульсивные решения всё более вероятными.

Что изменилось в 2025 году:

- Упростились цифровые заявки: автозаполнение, биометрия, одобрение за секунды.

- Реклама стала персонализированной и навязчивой — ИИ точно знает, что ты хочешь.

- Финансовые сервисы предлагают кредиты «в один тап», без лишних вопросов.

И тут важно одно — чем легче взять деньги, тем тяжелее потом с ними расставаться.

Как не купиться на «быстрое решение всех проблем»

Самое коварное в импульсивных решениях — они кажутся логичными. Именно в этот момент нужно включить голову. Вот несколько проверенных способов остудить пыл.

1. Откладывай принятие решения хотя бы на сутки

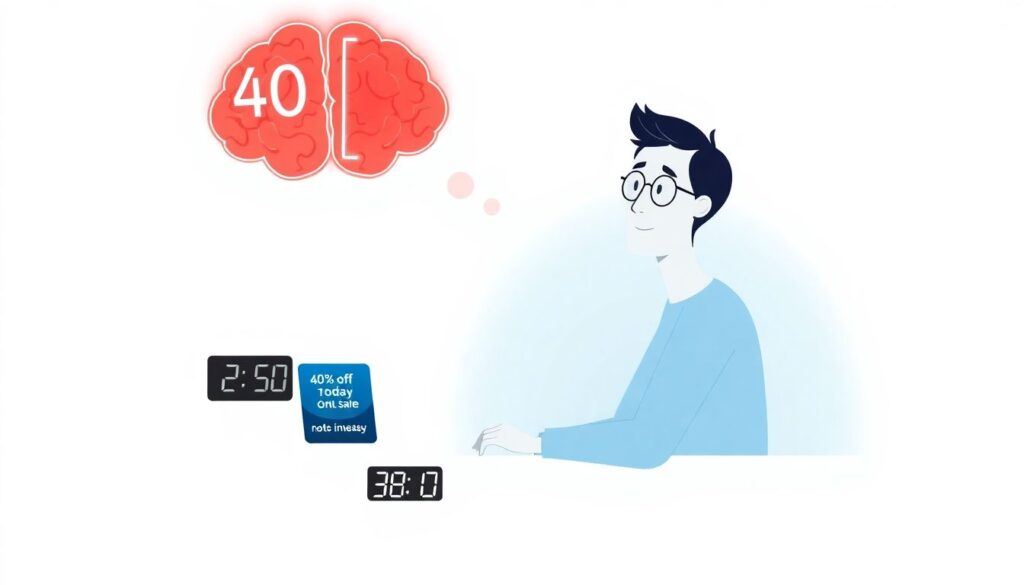

Если тебе срочно нужен телефон/телевизор/поездка, поставь таймер на 24 часа. За это время мозг, не перегруженный эмоциями, сможет включить рациональную часть.

👉 Пример: Ты увидел «скидка 40% на ноутбук, только сегодня». Вместо того чтоб сразу оформить рассрочку, задай себе вопрос: "Что будет, если я куплю его через неделю?" Ответ часто удивляет — ничего страшного не произойдёт.

2. Проверь: тебе действительно нужен кредит, или это просто «хочу»

Есть существенная разница между «нужно» и «хочу». Первый — объективная необходимость (сломался единственный холодильник). Второе — эмоциональное желание.

Спроси себя:

- Могу ли я обойтись без этой покупки?

- Есть ли бесплатные или более дешёвые альтернативы?

- Смогу ли я выплатить кредит, если уволят с работы?

Если ответы заставляют задуматься — значит, стоит повременить.

3. Выключай эмоции и включай расчёт

Возьми калькулятор и трезво посчитай:

1. Сколько составит переплата по кредиту?

2. Какую часть дохода займёт ежемесячный платёж?

3. Есть ли у тебя финансовая подушка?

Чаще всего иллюзия «доступности» рассеивается, когда видишь реальные цифры. Особенно если переустановить кредитное приложение и сменить фильтр Instagram на табличку Excel.

5 практических шагов: как не влететь в кредит по прихоти

Вот простой алгоритм, который поможет остановиться на грани импульса:

1. Задержи решение — минимум 24 часа перед подписанием любого договора.

2. Сравни предложения — чаще всего первое предложение самое невыгодное.

3. Оцени финансовую нагрузку — не больше 30% от дохода должно уходить на кредит.

4. Проверь кредитную историю — лишние кредиты могут испортить её.

5. Запомни: любой кредит — это покупка будущими деньгами.

Почему самоконтроль — это новая финансовая грамотность

В 2025 году кажется, что мы всё контролируем: расходы, доходы, подписки. Но именно импульсивные решения портят картину. Главная валюта сегодня — осознанность. Она позволяет не только экономить, но и спать спокойно.

Вместо того чтобы набивать себе плейлист «Как выбраться из долгов», лучше один раз выработать привычку думать перед действием. И пусть технологии развиваются дальше — ты развивайся быстрее них.