Понятие кредитной реформы: зачем она нужна

Кредитная реформа — это системные изменения в финансовой политике государства или отдельных учреждений, направленные на повышение эффективности кредитования, снижение рисков и обеспечение устойчивости банковской системы. Чаще всего реформы затрагивают механизмы выдачи займов, регулирование процентных ставок, оценку кредитоспособности и работу с проблемной задолженностью.

В условиях нестабильной экономики или после финансовых кризисов кредитная реформа становится не просто инициативой, а необходимым шагом. Она помогает переосмыслить подход к кредитованию, защитить интересы заёмщиков и инвесторов, а также стимулировать экономический рост.

Исторический контекст: как всё начиналось

В России идеи кредитной реформы начали активно продвигаться ещё в XIX веке. Одним из первых масштабных шагов стала реформа 1860-х годов, когда был учреждён Государственный банк Российской империи. Её цель — укрепить финансовую систему и упростить доступ к кредитам для предпринимателей и землевладельцев.

Современные реформы стали особенно актуальны после кризиса 1998 года и глобального кризиса 2008 года. Тогда стало очевидно, что без системных изменений в подходах к кредитованию экономика остаётся уязвимой.

Кейс: кредитная реформа в Казахстане (2017–2020)

Казахстан — один из ярких примеров успешной кредитной реформы. В 2017 году Национальный банк страны инициировал масштабные изменения: были ужесточены требования к резервированию, введены новые стандарты оценки кредитного риска, а также внедрён механизм стресс-тестирования банков.

Результат? К 2020 году доля неработающих кредитов (NPL) снизилась с 12,5% до 6,9%. Кроме того, укрепился банковский сектор: из 33 банков остались 27 наиболее устойчивых, и именно они продолжили кредитование реального сектора экономики.

Технические аспекты: как работает кредитная реформа

Реформа включает несколько ключевых направлений:

- Регулирование процентных ставок. Часто государство вводит ограничения на максимальные ставки по потребительским кредитам, чтобы защитить заёмщиков от чрезмерной долговой нагрузки. Например, в России с 1 июля 2023 года максимальная полная стоимость кредита (ПСК) по микрозаймам ограничена 292% годовых.

- Ужесточение требований к заёмщикам. Внедряются единые стандарты оценки платёжеспособности: анализ кредитной истории, проверка доходов, расчёт долговой нагрузки (ПДН). С 2021 года Центробанк РФ ввёл обязательную проверку ПДН для всех банков при выдаче потребительских кредитов — если ПДН выше 50%, банк должен нарастить резервы.

- Очистка банковского сектора. Осуществляется санация банков, отзываются лицензии у финансово нестабильных организаций. С 2013 по 2020 год Банк России отозвал лицензии у более 400 банков, тем самым снизив системные риски.

Реальный пример: реформа микрофинансовых организаций в России

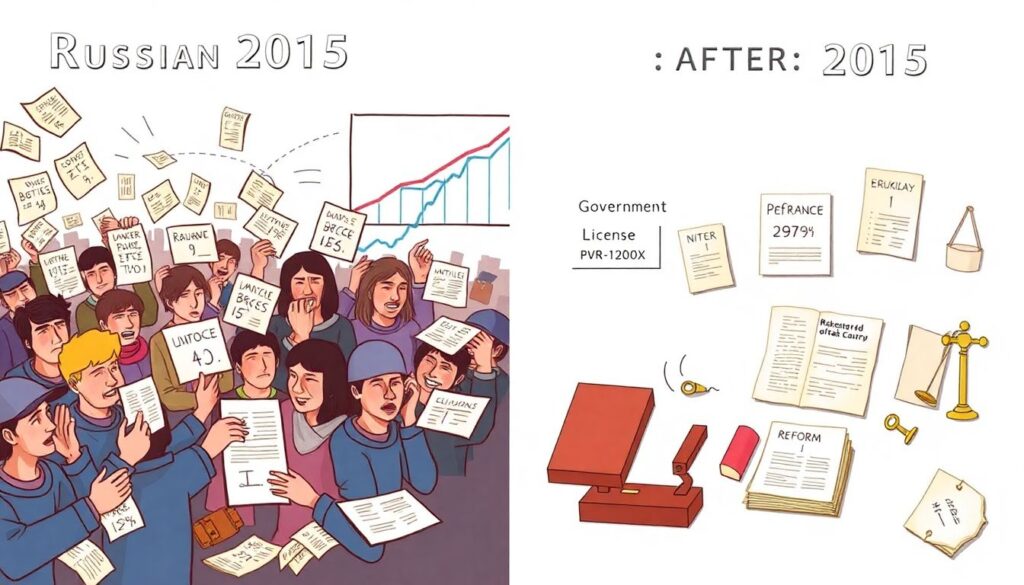

До 2015 года рынок микрофинансовых организаций (МФО) в России был практически не регулируем. Это привело к настоящему кризису задолженности: по данным БКИ «Эквифакс», к 2014 году просрочка по микрозаймам превышала 30%.

После реформы, включающей лицензирование, ограничение процентной ставки и ужесточение требований к МФО, ситуация изменилась. По итогам 2023 года просрочка снизилась до 17,6%, а доля «токсичных» заёмщиков (с более чем тремя просрочками) сократилась на 40% по сравнению с 2016 годом.

Социальные и экономические последствия реформ

Кредитная реформа оказывает влияние не только на финансовые институты, но и на повседневную жизнь граждан. С одной стороны, она ограничивает доступ к займам для людей с низкой платёжеспособностью. С другой — защищает их от долговой кабалы и стимулирует более ответственное поведение.

Для экономики в целом реформы создают благоприятную среду для инвестиций и устойчивого роста. По данным Всемирного банка, в странах, где были проведены комплексные кредитные реформы, ежегодный прирост ВВП увеличивался в среднем на 1,5–2% в течение первых пяти лет после внедрения реформ.

Чего ожидать в будущем

В ближайшие годы кредитная реформа будет развиваться в направлении цифровизации. Уже сегодня активно внедряются автоматические скоринговые системы, платформы P2P-кредитования и блокчейн-решения для прозрачности сделок. Центробанк РФ тестирует цифровой рубль, который потенциально может изменить саму структуру кредитования.

Также ожидается ужесточение требований к оценке устойчивости банков. В 2024 году вступают в силу новые стандарты Базеля III, которые потребуют от финансовых организаций более сложных моделей оценки рисков.

Вывод

Кредитная реформа — это не просто изменение правил игры. Это фундаментальный пересмотр подходов к финансам, направленный на устойчивое развитие экономики. И хотя путь реформирования часто сопровождается трудностями — от ограничения доступа к займам до закрытия банков — в долгосрочной перспективе он приносит стабильность, доверие и рост.

Если вы — заёмщик, предприниматель или инвестор, стоит внимательно следить за тем, как развиваются кредитные реформы в вашей стране. От этого напрямую зависит доступ к капиталу, стоимость заимствований и финансовая безопасность.