Что такое кредитный анализ отрасли: говорим просто о сложном

Когда банк или инвестор выдает заем компании, он хочет понимать: «А бизнес вообще выживет в своей сфере?» Именно этим занимается кредитный анализ отрасли — оценивает устойчивость и платежеспособность компаний с опорой на обстановку в их сегменте.

Если упростить, кредитный анализ отрасли — это процесс оценки рисков, связанных с тем, насколько хорошо или плохо чувствует себя целая отрасль экономики и как это влияет на способность компаний платить по долгам.

Ключевые понятия: разберемся с терминологией

Чтобы двигаться дальше, разберем несколько важных терминов:

- Кредитоспособность — способность заемщика своевременно исполнять долговые обязательства.

- Отраслевой риск — вероятность того, что экономические, технологические, политические или структурные изменения в отрасли ухудшат финансовое положение компаний в ней.

- Кредитный анализ — процесс изучения финансовых и нефинансовых факторов, влияющих на способность субъекта вернуть кредит.

Как работает кредитный анализ отрасли?

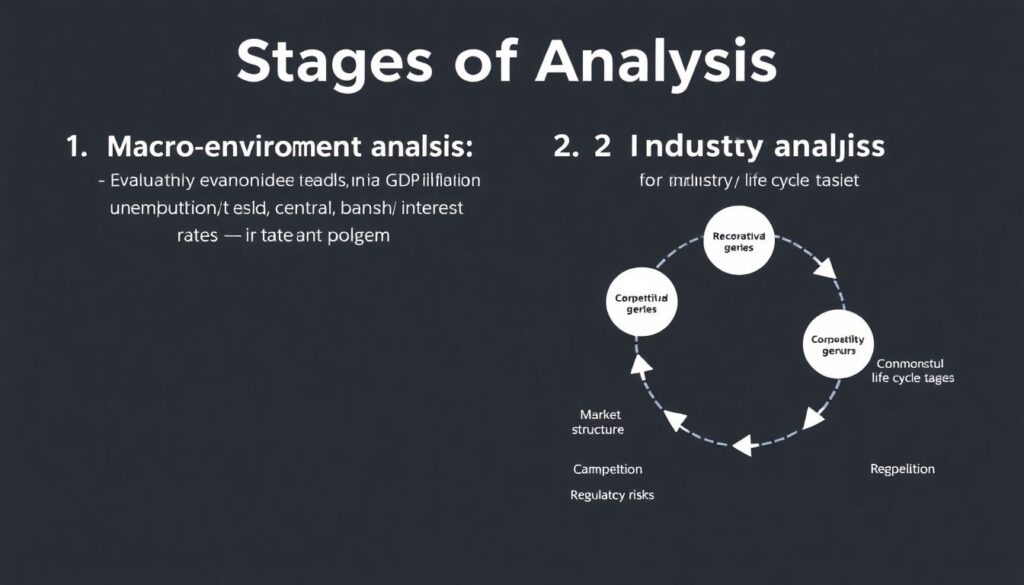

Представим диаграмму (в текстовом виде), которая показывает этапы анализа:

1. Анализ макроокружения

— Оцениваются экономические тренды: ВВП, инфляция, безработица, политика ставок ЦБ.

2. Анализ отрасли

— Смотрим на рыночную структуру, конкуренцию, регуляторные риски и фазу жизненного цикла отрасли.

3. Финансовые метрики компаний в отрасли

— Выручка, маржинальность, долговая нагрузка, оборачиваемость активов.

4. Выводы и прогнозы

— Оценка будущих рисков и платежеспособности компаний отрасли.

Сравнение: отраслевой анализ vs. анализ компании

Многие путают кредитный анализ отрасли с анализом конкретной компании, но это разные уровни:

- Отраслевой — смотрим «с высоты птичьего полета», оцениваем среду, в которой придется работать бизнесу.

- Корпоративный — анализируем индивидуальную компанию: балансы, отчет о прибылях и убытках, управление.

Представим простой пример. Допустим, вы рассматриваете кредитование двух компаний из разных секторов: строительная и IT-компания. У обеих — чистая прибыль. Но если на горизонте рецессия и сектор недвижимости перегрет, отраслевой анализ подскажет: у строительной фирмы шансов меньше.

Зачем нужен отраслевой кредитный анализ?

Вот несколько причин, почему без него не обойтись:

- Прогноз по рискам: отраслевые тренды могут «утопить» даже прибыльные компании.

- Выбор объектов для кредитования или инвестиций: избегаем секторов с высоким риском дефолтов.

- Установка лимитов и условий по займам: проценты, залоги, ковенанты — всё зависит от отрасли.

Частые ошибки при анализе отрасли: как не наступить на грабли

Новички в сфере инвестирования и банковского кредитования часто совершают типовые ошибки. Вот три наиболее распространенных:

- Поверхностный анализ

Только глянули на отчеты агентств или пару новостей — и сделали вывод. Но рынок может быть на пороге кризиса, не видимого без глубокой оценки.

- Ориентация на прошлые успехи

«Отрасль росла 5 лет подряд — всё будет хорошо». Нет! Бум редко длится вечно. Например, телеком в 2000-х показывал рост, но потом рынок насытился, и многие компании обанкротились.

- Игнорирование фаз жизненного цикла отрасли

Стартап-сектор и устоявшаяся отрасль — две большие разницы. Мало кто учитывает, что новаторы часто горят быстрее, чем зарабатывают.

Что помогает избежать ошибок?

Чтобы сделать качественный отраслевой кредитный анализ, стоит:

- Сравнивать данные не только по стране, но и по мировой отрасли.

- Учитывать регуляторные риски — особенно в энергетике, телекомах и здравоохранении.

- Проверять, как меняется структура потребления или спроса.

Финальный аккорд: не оценивать в вакууме

Кредитный анализ отрасли — штука полезная, но он не работает сам по себе. Он должен дополняться финансовым анализом конкретной компании, оценкой менеджмента и пониманием бизнес-модели. Только в связке можно составить полную картину и принять взвешенное решение — выдавать деньги или нет.

Так что, если вы только начинаете, помните: отрасль может выглядеть привлекательно, но скрытые риски часто прячутся в деталях. Не верьте верхушке айсберга — копните глубже.