Ипотека траншами от застройщика: что это за схема

Ипотека траншами — сравнительно новая схема финансирования покупки жилья в новостройке, при которой банк выдает сумму кредита частями, в зависимости от этапа строительства. Основная цель такого подхода — минимизировать финансовые риски как для заемщика, так и для банка. Такой способ становится все более популярным, особенно при долгосрочном строительстве и привлечении ипотечных программ с господдержкой. Ниже мы разберем, как пошагово работает эта схема, какие подводные камни могут ожидать покупателя, и приведем реальные примеры из практики.

Как работает траншевая ипотека пошагово

Понимание принципов пошаговой выдачи кредита позволяет заемщику трезво оценить возможные риски и грамотно выстроить финансовую стратегию.

Шаг 1: Заключение договора долевого участия

Покупатель выбирает квартиру у застройщика и подписывает договор долевого участия (ДДУ). В договоре обязательно указываются сумма сделки, этапы строительства и график платежей. Эти данные важны, так как банк будет согласовывать транши в соответствии с условиями ДДУ.

Шаг 2: Получение одобрения по ипотеке

Заемщик получает одобрение от банка на полную сумму ипотеки, но фактически средства не перечисляются сразу. Банк открывает специальный кредитный счет и «резервирует» на нем сумму кредита.

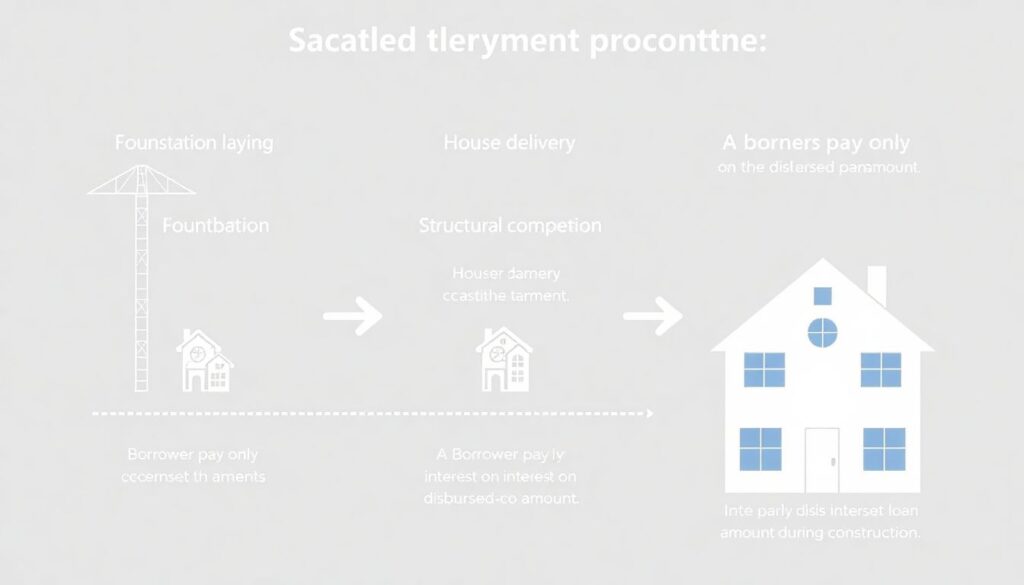

Шаг 3: Выплата траншей

Деньги перечисляются застройщику поэтапно, согласно графику готовности дома. Как правило, транши привязаны к основным вехам строительства — закладка фундамента, завершение коробки, сдача дома. Заемщик в это время выплачивает только проценты за фактически выданную часть кредита.

📌 Плюсы пошаговой схемы:

- Снижение переплаты по процентам в начале

- Возможность досрочного закрытия части кредита на раннем этапе

- Минимизация рисков при проблемах у застройщика

Кейсы из практики: как это работает в жизни

Рассмотрим два примера, которые иллюстрируют, насколько по-разному может сложиться ситуация при ипотеке траншами.

Кейс 1: Успешный опыт с экономией

Ирина, менеджер банка из Казани, оформила ипотеку на квартиру в жилом комплексе на этапе фундамента. Сумма кредита — 6 миллионов рублей. На первом этапе банк выдал только 1,5 млн, и 8 месяцев Ирина платила проценты лишь на эту сумму, что позволило ей сэкономить около 200 тысяч рублей по сравнению с классической схемой. Когда строительство перешло на следующий этап, был выдан второй транш. К моменту получения ключей часть кредита уже была погашена — Ирина ежемесячно вносила досрочные платежи. Этот случай показывает, как дисциплинированный подход позволяет снизить долговую нагрузку.

Кейс 2: Проблемы при затянувшемся строительстве

С другой стороны, Алексей, инженер из Новосибирска, столкнулся с переносом сроков строительства. Первый транш был перечислен в октябре 2022 года, но второй — не был выдан почти год из-за задержек со стороны застройщика. Все это время он продолжал платить проценты за первую часть кредита, не имея возможности переехать. Вдобавок застройщик через 11 месяцев предложил изменить планировку, что потребовало пересогласования условий договора и задержало выдачу второго транша еще на месяц. Финансовая нагрузка увеличилась, а нервозность — возросла.

На что стоит обратить внимание новичкам

Если вы рассматриваете ипотеку с траншевой схемой, важно заранее учесть ключевые моменты сделки.

📌 Советы для начинающих:

- Убедитесь, что в договоре четко прописан график выдачи траншей

- Обязательно проверьте репутацию застройщика: наличие сданных объектов, отзывы, судебные дела

- Рассчитайте свою финансовую подушку — при задержках строительства расходы могут увеличиться

📌 Дополнительные рекомендации:

- Сравните банки: не все предлагают одинаковые условия по траншевой ипотеке

- Проверьте, какие проценты начисляются — до и после полной выдачи кредита

- Выясните, можно ли досрочно погашать отдельные транши

Возможные ошибки — и как их избежать

На первый взгляд схема кажется простой, но скрытые риски могут создать серьезные проблемы. Часто заемщики делают типичные ошибки:

- Не читают внимательно договор ДДУ и кредитный договор

- Не интересуются, к каким этапам привязаны транши

- Считают, что ежемесячный платеж с самого начала будет “по графику”

Избежать этих ошибок поможет консультация с опытным ипотечным брокером и внимательное прочтение всех условий. Отличным подспорьем будет калькулятор траншейной ипотеки, доступный на сайтах крупных банков.

Итог: стоит ли выбирать такую схему

Ипотека траншами — гибкий инструмент, подходящий для тех, кто готов погружаться в детали и следить за ходом строительства. При грамотном подходе она может сэкономить значительные суммы. Однако, как показывают кейсы, при недостаточной подготовке можно столкнуться с финансовыми задержками и стрессом. Поэтому перед тем как подписывать договор, тщательно проанализируйте все возможные сценарии.