Понимание сути: что такое кредитная история и как в ней возникают ошибки

Кредитная история — это отчет, содержащий сведения о ваших финансовых обязательствах: займах, кредитных картах, просрочках, а также фактах обращения в банки. Она формируется Бюро кредитных историй (БКИ) на основе информации, предоставленной банками, микрофинансовыми организациями и другими кредиторами.

Ошибки в кредитной истории — это некорректные или устаревшие данные, которые могут негативно повлиять на вашу кредитную репутацию. Примеры включают:

- Задвоенные записи по одному займу

- Ошибочные просрочки

- Кредиты, оформленные мошенниками

- Неудалённые закрытые счета

Где искать источник ошибки: пошаговая диагностика

Первый шаг — запросить свою кредитную историю. В России каждый гражданин имеет право дважды в год бесплатно получить отчет из любого БКИ. Самые крупные — НБКИ, ОКБ, Эквифакс.

После получения отчета важно внимательно просмотреть следующие блоки:

- Идентификационные данные (ФИО, паспорт, ИНН)

- Кредитные обязательства (суммы, даты, статусы)

- История платежей (наличие просрочек)

- Запросы от кредиторов

Если вы обнаружили несоответствия, например, просрочку по кредиту, который давно погашен — это уже повод для начала процедуры оспаривания.

Как работает механизм оспаривания: юридический и технический подход

Оспаривание ошибки в кредитной истории регулируется законом №218-ФЗ "О кредитных историях". Согласно ему, гражданин имеет право подать заявление в БКИ с требованием исправить или удалить недостоверную информацию.

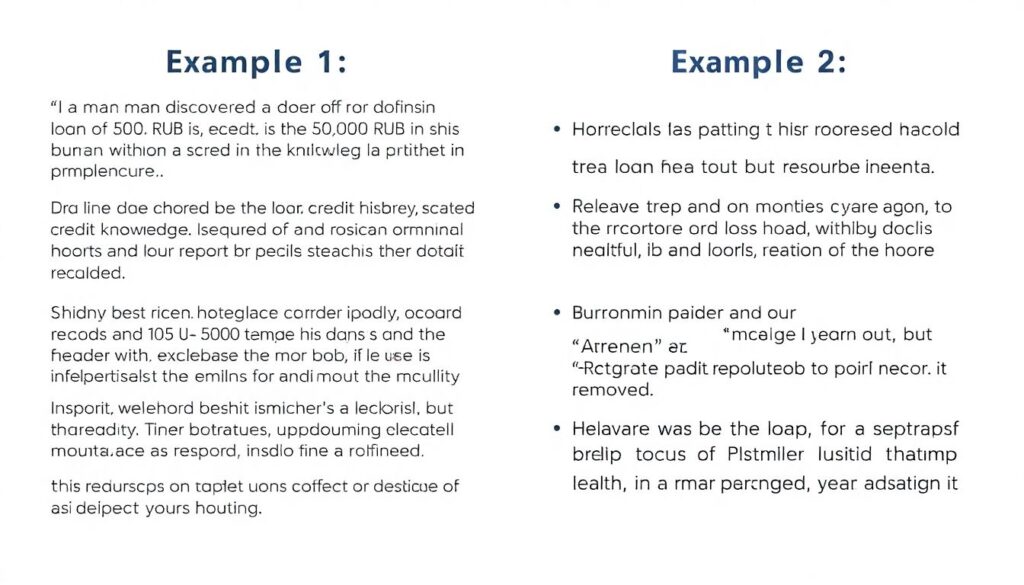

Процесс можно описать в виде диаграммы:

[Диаграмма в описании]

1. Выявление ошибки →

2. Обращение в БКИ (в письменной или электронной форме) →

3. Проверка данных БКИ (до 30 дней) →

4. Запрос информации у кредитора →

5. Получение ответа и корректировка записи или отказ

Если Бюро отказывает, можно обратиться напрямую в банк-кредитор с требованием исправить данные. При игнорировании — подать жалобу в ЦБ РФ или в суд.

Стратегии нестандартного подхода: выход за рамки шаблона

Обычные методы, такие как подача заявления в БКИ, работают, но не всегда быстро. Вот несколько нестандартных шагов, чтобы ускорить процесс и усилить давление на организации:

- Медиа-давление через соцсети: публикация истории с фактами и документами в публичном пространстве иногда приводит к «внезапному» решению проблемы.

- Запрос данных через Роскомнадзор: если банк не удалил устаревшую информацию, он нарушает закон о персональных данных.

- Подача запроса через нотариуса: официальный нотариальный запрос заставляет банк реагировать формально и в срок.

- Использование платформ типа “Добросовестный заёмщик”: есть сервисы, где можно объединиться с другими пострадавшими и коллективно жаловаться в надзорные органы.

Чем отличается оспаривание в России от зарубежной практики

В США, например, действует закон FCRA (Fair Credit Reporting Act), обязывающий кредитные бюро реагировать на запрос в течение 30 дней и удалять неподтверждённые записи. Там активно развиты онлайн-платформы, где процесс оспаривания автоматизирован.

В России же приходится чаще действовать вручную, не полагаясь на автоматические формы. Это делает процесс более формализованным, но и дает больше пространства для юридического манёвра.

Примеры из практики: как удалось очистить репутацию

Пример 1: гражданин обнаружил в кредитной истории кредит на 300 000 ₽, оформленный на его имя без ведома. Подал заявление в БКИ, затем — заявление в полицию. После возбуждения уголовного дела кредит был удалён.

Пример 2: женщина погасила ипотеку 5 лет назад, но запись числилась как «просроченная». Через суд доказала факт погашения и взыскала компенсацию морального вреда.

Полезные советы: как действовать грамотно и эффективно

- Фиксируйте всё письменно: каждый шаг должен быть подтвержден документом или скриншотом.

- Не ограничивайтесь одним бюро: проверьте отчеты во всех крупных БКИ.

- Следите за сроками: БКИ обязаны ответить в течение 30 дней. По истечении — подавайте жалобу в Центробанк.

Неочевидные инструменты:

- Использовать ЭЦП (электронную цифровую подпись) для подачи заявлений онлайн

- Обратиться к финансовому омбудсмену при сложных спорах

- Завести “кредитный досье” — собственную базу сканов всех кредитных договоров

Что делать после исправления: защита от повторных ошибок

После успешного оспаривания важно зафиксировать это документально: получить от БКИ обновлённый отчет. Также рекомендуется:

- Настроить автоматическую проверку кредитной истории через личный кабинет БКИ

- Подключить уведомления о новых запросах от банков

- Раз в полгода проводить аудит своей кредитной истории

В идеале — завести отдельный электронный архив с копиями всех кредитных договоров, справок о погашении и перепиской с банками. Это поможет при будущих спорах.

---

Очистка кредитной истории — это не только восстановление справедливости, но и инвестиция в свою финансовую свободу. Подходите к процессу как к юридической кампании: с доказательствами, стратегией и настойчивостью.